「株を始めてけど、投資できるお金が少なくて、思ったより儲けられない」

「少ない資金でもっと効率よく株で利益を得るにはどうすればいいのかな」

株取引を始めて慣れてきた多くの人は、こんな思いを抱くのではないでしょうか。

どうすれば少ない資金で効率的に稼げるのだろうかと思い、いろいろ調べた人が行き着く先にあるのが信用取引です。信用取引とは、端的に言えば自分の資金以上の金額を動かして株の売買ができます。それゆえに、稼げるときはめちゃくちゃ稼げるのですが、、、

今回は、信用取引とは一体どんなものなのか、信用取引のメリット、デメリットについて解説しました。これから信用取引を始めたいと思う人も、現在信用取引を行っていて、いろいろ上手くいっていない人も、この記事に目を通して、あなたの株式投資スタイルを見直してみてはいかがでしょうか。

どーも、RuRunです。僕は20歳から株式投資を始め、かれこれ10年近く続け、合計で2000万円程度の利益を上げてきました。

これまで株を買うために投入してきた金額は1300万円を超え、収入から生活費を除いたほとんどのお金を株につぎ込んできた、株大好き人間です。

今回は、株歴10年の株大好きな僕が、信用取引について解説します。株を始めて少し慣れてきた人の多くは、信用取引にチャレンジしたい思うでしょう。信用取引はリスクの高い取引なので、ぜひこの記事の内容を理解してから、始めることをおすすめします!

信用取引と現物取引

既にご存知の方が多いとは思いますが、株式投資には現物取引と信用取引の2種類があります。株式投資初心者の人は、現物取引から始めるべきだということは以前の記事で書きました。今回は、現物取引と信用取引についての違い、メリット、デメリットについて解説していきます。

現物取引については、株式投資の初心者向けの記事を作成しましたので、そちらを参考にしてください。簡単に言ってしまえば、現物取引は自分の持っているお金の範囲でしか株は買えないということです。

-

【初心者必見】株式投資を始める前に知っておくべき基礎知識

老後2000万円問題や新型コロナによる収入減など、お金の不安が尽きない今日この頃。将来お金が足りなくなるかもと不安を感じ、株などの投資に興味を持つ人が増えていると言われています。 「株って本当に儲かる ...

続きを見る

一方、信用取引は自分の持っているお金以上に株が買えてしまうんですよ。例えば、証券口座にお金を300万円入金した場合、その約3倍(約900万円)分まで株が買えてしまいます。

このように、自分の資金以上の額を動かすことができるため、稼げるときは大儲けでき、損するときは大損してしまう、そんなリスクの高い取引が信用取引の特徴です。信用取引のように、少ない資金で効率的に稼げる取引のことを資金効率が良いと言います。あるいは、レバレッジ(てこの力)を利用した取引といった表現も使われます。

信用取引のメリット、デメリット

ここまで、現物取引と信用取引の違いについて解説してきました。では、現物取引、信用取引のメリット、デメリットはどんなものでしょうか。下の表をご覧ください。

| メリット | デメリット | |

| 現物取引 | 損失がマイナスにならない | 資金効率が悪い |

| 信用取引 | 資金効率が良い | 損失がマイナスになることがある |

先述した通り、信用取引は自分の資金以上の金額で株の取引ができるため、リスクが高くなります。株式市場では、基本的にはリスクが高ければ、リターンも高くなるので、信用取引を上手く活用できれば、どんどん稼げるようになる一方、負けるときは一瞬にしてあなたの資金はなくなり、最悪の場合、マイナスになることもあります。

具体例

ここでは、初心者にも分かりやすいように、現物取引と信用取引の違いが実際の利益や損失にどう影響するのか、具体的な数値を使って説明します。

例えば、300万円の現金を証券口座に入れた場合、現物取引ならば300万円分株を買えます。一方、信用取引ならば900万円分株を買えます(ここでは自己資金の3倍まで取引できると仮定しています。)

購入した株が10%上昇すると、現物取引の場合、300万円→330万円になるので、30万円の利益になります。一方、信用取引の場合、900万円→990万円になるので、90万円の利益になります。同じ300万円を証券口座に入金したとしても、現物取引と信用取引の違いで、利益が60万円変わります。すなわち、信用取引の方が資金効率が良い取引であることが分かります。

反対に、購入した株が10%下落すると、現物取引の場合、300万円→270万円になるので、30万円の損失になります。一方、信用取引の場合、900万円→810万円になるので、90万円の損失になります。こちらも、現物取引と信用取引の違いで、損失額は60万円変わります。

もし、購入した株が0円になったときは、現物取引の場合、300万円→0円で自分の資金300万円がなくなるだけで済みます。一方、信用取引の場合、900万円分の株が0円になるので、-900万円となり、自己資金の300万円がなくなるだけでなく、さらに600万円支払う必要があります。

以上のように、信用取引はハイリスク、ハイリターンな取引であることをしっかり覚えておきましょう!!

信用取引のメリット:空売りできる

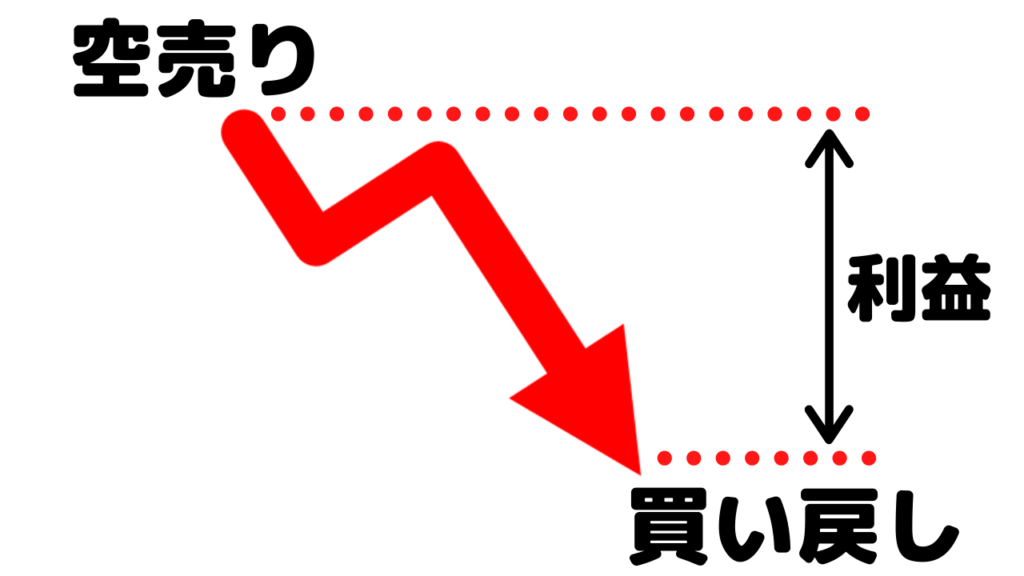

信用取引を利用しないとできない取引に「空売り」があります。空売りとは、自分が保有していない株式を売ることで、株価下落中でも利益が狙える取引方法です。なお、空売りした株は、特定の期間内で買い戻しをしなければならないルールがあります。空売り→買い戻し取引をすることで、株価下落で利益が得られ、株価上昇により損失が生まれます。

このように、信用取引は株式市場に買いからでも、売りからでも入ることができます。要するに、株価が動きさえすればどんな状況でも儲けられるということです。

信用取引において、買ったまま、あるいは売ったまま、反対売買がされていない状態を「建玉を保有している」あるいは、「ポジションを持っている」などと表現されます。例えば、A社の株を1000株信用取引で買いから入った場合、1000株の買い建玉を保有していると言います。あるいは、A社1000株売りから入った場合、1000株の売りポジションを持っているなんて言います。

買いポジションや売りポジションは、反対売買をする(買いポジションの場合は売る、売りポジションの場合は買い戻す)ことにより、ポジション(建玉)が解消され、利益や損失が確定されます。

信用取引はリスクの高い取引なので、値動きが荒い状況では、多くの投資家は保有ポジションを解消する方向に売買し、リスクを減らそうとします。一方、値動きが小さいときは、リスクが少ないくポジションがとりやすいため、多くの投資家は、買いや売りのポジションを大きくとってくる傾向があります(状況によってはこの限りではありませんが、、、)。

このように、信用取引を始めとする、レバレッジをかけた取引(先物やオプションなど)はポジションという用語が至る所で使われます。信用取引をする際は、自分は現在買いポジションなのか売りポジションなのかしっかり把握しておくこと、そして、海外の大口投資家などは、どっちのポジションに傾いているかなどの動向チェックも株価予想に重要な情報です(詳細は今回は省略します)。

ここからは余談ですが、実際に株価が大暴落したリーマンショック時に、空売りして一儲けした投資家の物語「世紀の空売り」という本があります。なぜ、リーマンショックが起こったのか、そして、リーマンショックの予兆をどう見つけたのか、さらに、周囲の反対を押し切りながら、投資家たちが空売りを仕掛けていく様子が非常に面白いです。一応、「マネー・ショート 華麗なる大逆転」という映画にもなっていますので、ぜひ興味ある方はご覧になって下さい。(本を先に読んだ方が映画の内容が頭に入りやすくなると思います。難解な用語が飛び交っているので、、、)。

関連書籍 & 映画

信用取引のデメリット:金利や貸株料がかかる

信用取引は、自分の資金以上の金額で株を買ったり、自分が持っていない株を売ったりできる(空売り)ことは既に説明しました。このように自分が保有していない資金や株を使って売買しているということは、誰かがお金や株を貸してくれているということです。

ということは、、、買いポジションならば、借りたお金に金利を払って返さなければいけないし、売りポジションならば、借りた株の分の貸株料を支払わなければいけません。

また、配当金の権利確定日に買いポジションを保有していれば、配当金相当額が得られます。反対に、売りポジションを持っていると、配当金相当額を支払う必要があります。

さらに、あまりにも空売りしている人が多く、貸株が不足している状態のときは、逆日歩という売りポジションの人から買いポジションの人へ支払う料金も発生します。

このように、買い・売りいずれのポジションをとっていたとしても、様々な費用が発生しますので、これらの費用も考慮し、投資戦略を立てる必要があります。むやみやたらにポジションとっていると、どんどん費用を払う羽目になり、痛い目見ますよ。

| 買いポジション | 売りポジション | |

| 売買手数料 | 支払う | 支払う |

| 金利 | 支払う | なし |

| 貸株料 | なし | 支払う |

| 配当金相当額 | 受け取る | 支払う |

| 逆日歩 | 受け取る | 支払う |

なお、証券会社により異なりますが、金利は大体2~3%/年、貸株料は大体1~2%/年です。長期間保有しない限り、ほとんど気にならない費用だと思います。一方、逆日歩は、空売りしている人が多い場合、1日で0.5%取られることもあります。もし、毎日0.5%逆日歩が発生する状態が続いたら、1ヶ月ポジション持ち続けるだけで、15%近く取られます(逆日歩は毎日発生するわけではなく、空売りが多い状態が解消されれば発生しません)。もし、こんな逆日歩が発生している銘柄があったら、空売りするのはすぐやめましょう。

信用取引をするにあたり、そのほかの管理費等も証券会社によってはかかる可能性がありますが、そこまで大きな費用を取られないと思います。僕の経験上、信用取引で最も注意すべき費用は、逆日歩です。空売りする前には、どのくらい空売りしている人がいるのか、逆日歩は発生しているのかなど調べ、慎重に取引することをおすすめします。

信用取引のデメリット:強制決済がある

買いポジションも売りポジションも、ずーーーと持ち続けることはできません。基本的には信用取引は半年間しかポジションを持ち続けられません。半年以上たつと、利益があろうがなかろうが、強制決済されてポジションは解消となります(証券会社によっては、半年以上ポジションを持ち続けることもできますが、金利や貸株料が高くなることがありますのでご注意を。)

また、保有中のポジションの含み損が大きくなり、証拠金不足状態になると強制決済され、損失が確定されます。この証拠金不足な状態は、信用取引をする上で最も避けなければいけない状態です。すなわち、証券会社から「あなたは、今の取引のままだと借金してしまうリスクがあるので、今すぐ保有中のポジションを解消しなさい!!」と言われている状態だと思っていもらえればいいでしょう。

証拠金不足で強制決済を防ぐ方法として、追加証拠金(追証)を入金する方法があります。ただし、証券会社が指定した日までに指定額を入金できなければ、強制決済されますので、ご注意を。なるべく証拠金不足にならないようにリスク管理を徹底しましょう!!そうしないと、本当にお金はすぐに無くなりますよ、、、

信用取引のデメリット:株主優待はもらえない

株主優待とは、株を保有しているともらえる企業からのプレゼントみたいなものです。例えば、マクドナルドの株を持っていれば、ハンバーガーやポテト、飲み物と引き換えできる券がもらえます。

最近、株主優待だけで生活している人などがテレビで紹介され、世間一般から株主優待が注目されるようになってきました。しかし、株主優待をもらえるのは、現物取引で株を保有している人のみです。信用取引で買いポジションを持っていたとしても、株主優待はもらえませんので、ご注意ください。

優待目当てで株式投資をする場合は、現物取引をしましょう。

【結論】信用取引は慎重に!

今回は信用取引について解説してきました。現物取引以上にリスクの高い信用取引ですが、上手く使いこなせれば、一気にあなたの資産を増やすことも可能です。

しかし、リスクが高い分、何も考えず適当にポジションをとってしまったり、無謀なポジションを持ち続けたりすると、あっという間に資金がなくなります。

そうならないためにも、株取引に対してしっかり知識を持っていて、自分の資産に応じてリスク管理ができる中級者以上(理想は3年程度経験がある)の人以外は、信用取引をしない方がいいでしょう。

実際に、僕も信用取引を始めた頃は、一気に動かせる資金が大きくなったことに感動し、無謀なポジションをとって、証拠金不足になるなんてことも多々ありました。自分の資金額にふさわしくないリスクをとってしまい、追加証拠金の支払いで普通預金の残高が底をつきそうになりかけた経験もあります。詳しくは下の記事を読んでみて下さい。

このような経験からも、リスク管理ができない株初心者は、信用取引するとろくなことにならないと確信しています。信用取引はそのくらい怖いものだということをここまで読んでくれた皆様に伝われば幸いです。

信用取引は、まさに諸刃の剣です。上手く使いこなせれば、あなたの資産は効率的に増えていきます。一方、使い方を間違えれば、あなたの資産は一気になくなります。現在、信用取引に興味を持っている方は、ぜひ冷静に、そして、慎重に信用取引と向き合うことをおすすめしています。